SIMPLES NACIONAL

METODOLOGIA DE CÁLCULO

PARCELAMENTO

Postado por Leonardo Amorim em 31/10/2016 22h09

Lei Complementar nº 155, de 27/10/2016 (DOU de 28/10/2016)

DOU: http://pesquisa.in.gov.br/imprensa/jsp/visualiza/index.jsp?jornal=1&pagina=1&data=28%2F10%2F2016

Planalto: http://www.planalto.gov.br/ccivil_03/LEIS/LCP/Lcp155.htm

Altera a Lei Complementar nº 123, de 14 de dezembro de 2006, para reorganizar e simplificar a metodologia de apuração do imposto devido por optantes pelo Simples Nacional; altera as Leis nºs 9.613, de 3 de março de 1998, 12.512, de 14 de outubro de 2011, e 7.998, de 11 de janeiro de 1990; e revoga dispositivo da Lei nº 8.212, de 24 de julho de 1991.

O Presidente da República

Faço saber que o Congresso Nacional decreta e eu sanciono

a seguinte Lei:

Art. 1º A Lei Complementar nº 123, de 14 de dezembro de

2006, passa a vigorar com as seguintes alterações:

"Art. 3º .....

.....

II - no caso de empresa de pequeno porte, aufira, em cada

ano-calendário, receita bruta superior a R$ 360.000,00 (trezentos e sessenta

mil reais) e igual ou inferior a R$ 4.800.000,00 (quatro milhões e oitocentos

mil reais).

.....

§ 17. (VETADO).

§ 18. (VETADO)." (NR)

"Art. 4º .....

.....

§ 6º Na ocorrência de fraude no registro do

Microempreendedor Individual - MEI feito por terceiros, o pedido de baixa deve

ser feito por meio exclusivamente eletrônico, com efeitos retroativos à data de

registro, na forma a ser regulamentada pelo CGSIM, não sendo aplicáveis os

efeitos do § 1º do art. 29 desta Lei Complementar." (NR)

"Art. 12. .....

Parágrafo único. (VETADO)." (NR)

"Art. 13. .....

.....

§ 1º-A Os valores repassados aos profissionais de que

trata a Lei nº 12.592, de 18 de janeiro de 2012, contratados por meio de

parceria, nos termos da legislação civil, não integrarão a receita bruta da

empresa contratante para fins de tributação, cabendo ao contratante a retenção

e o recolhimento dos tributos devidos pelo contratado.

....." (NR)

"Art. 13-A. Para

efeito de recolhimento do ICMS e do ISS no Simples Nacional, o limite máximo de

que trata o inciso II do caput do art. 3º será de R$ 3.600.000,00 (três milhões

e seiscentos mil reais), observado o disposto nos §§ 11, 13, 14 e 15 do mesmo

artigo, nos §§ 17 e 17-A do art. 18 e no § 4º do art. 19."

"Art. 17. .....

.....

X - .....

.....

b) bebidas não alcoólicas a seguir descritas:

1. (revogado);

.....

c) bebidas alcoólicas, exceto aquelas produzidas ou

vendidas no atacado por:

1. micro e pequenas cervejarias;

2. micro e pequenas vinícolas;

3. produtores de licores;

4. micro e pequenas destilarias;

.....

§ 5º As empresas que exerçam as atividades previstas nos

itens da alínea c do inciso X do caput deste artigo deverão obrigatoriamente

ser registradas no Ministério da Agricultura, Pecuária e Abastecimento e

obedecerão também à regulamentação da Agência Nacional de Vigilância Sanitária

e da Secretaria da Receita Federal do Brasil quanto à produção e à

comercialização de bebidas alcoólicas." (NR)

"Art. 18. O valor devido mensalmente pela

microempresa ou empresa de pequeno porte optante pelo Simples Nacional será

determinado mediante aplicação das alíquotas efetivas, calculadas a partir das

alíquotas nominais constantes das tabelas dos Anexos I a V desta Lei

Complementar, sobre a base de cálculo de que trata o § 3º deste artigo,

observado o disposto no § 15 do art. 3º.

§ 1º Para efeito de determinação da alíquota nominal, o

sujeito passivo utilizará a receita bruta acumulada nos doze meses anteriores

ao do período de apuração.

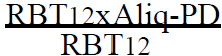

§ 1º A. A alíquota efetiva é o resultado de:

, em que:

I - RBT12: receita bruta acumulada nos doze meses

anteriores ao período de apuração;

II - Aliq: alíquota nominal constante dos Anexos I a V

desta Lei Complementar;

III - PD: parcela a deduzir constante dos Anexos I a V

desta Lei Complementar.

§ 1º-B. Os percentuais efetivos de cada tributo serão

calculados a partir da alíquota efetiva, multiplicada pelo percentual de

repartição constante dos Anexos I a V desta Lei Complementar, observando-se

que:

I - o percentual efetivo máximo destinado ao ISS será de

5% (cinco por cento), transferindo-se eventual diferença, de forma

proporcional, aos tributos federais da mesma faixa de receita bruta anual;

II - eventual diferença centesimal entre o total dos

percentuais e a alíquota efetiva será transferida para o tributo com maior

percentual de repartição na respectiva faixa de receita bruta.

§ 1º-C. Na hipótese de transformação, extinção, fusão ou

sucessão dos tributos referidos nos incisos IV e V do art. 13, serão mantidas

as alíquotas nominais e efetivas previstas neste artigo e nos Anexos I a V

desta Lei Complementar, e lei ordinária disporá sobre a repartição dos valores

arrecadados para os tributos federais, sem alteração no total dos percentuais

de repartição a eles devidos, e mantidos os percentuais de repartição

destinados ao ICMS e ao ISS.

§ 2º Em caso de início de atividade, os valores de receita

bruta acumulada constantes dos Anexos I a V desta Lei Complementar devem ser

proporcionalizados ao número de meses de atividade no período.

§ 3º Sobre a receita bruta auferida no mês incidirá a

alíquota efetiva determinada na forma do caput e dos §§ 1º, 1º-A e 2º deste

artigo, podendo tal incidência se dar, à opção do contribuinte, na forma

regulamentada pelo Comitê Gestor, sobre a receita recebida no mês, sendo essa

opção irretratável para todo o ano-calendário.

.....

§ 5º-B. .....

.....

XVIII - arquitetura e urbanismo;

XIX - medicina, inclusive laboratorial, e enfermagem;

XX - odontologia e prótese dentária;

XXI - psicologia, psicanálise, terapia ocupacional,

acupuntura, podologia, fonoaudiologia, clínicas de nutrição e de vacinação e

bancos de leite.

.....

§ 5º-D. Sem prejuízo do disposto no § 1º do art. 17 desta Lei

Complementar, as seguintes atividades de prestação de serviços serão tributadas

na forma do Anexo III desta Lei Complementar:

.....

§ 5º-F. As atividades de prestação de serviços referidas

no § 2º do art. 17 desta Lei Complementar serão tributadas na forma do Anexo

III desta Lei Complementar, salvo se, para alguma dessas atividades, houver

previsão expressa de tributação na forma dos Anexos IV ou V desta Lei

Complementar.

.....

§ 5º-I. Sem prejuízo do disposto no § 1º do art. 17 desta

Lei Complementar, as seguintes atividades de prestação de serviços serão

tributadas na forma do Anexo V desta Lei Complementar:

I - (revogado);

.....

III - (revogado);

IV - (revogado);

.....

VI - engenharia, medição, cartografia, topografia,

geologia, geodésia, testes, suporte e análises técnicas e tecnológicas,

pesquisa, design, desenho e agronomia;

.....

XII - outras atividades do setor de serviços que tenham

por finalidade a prestação de serviços decorrentes do exercício de atividade

intelectual, de natureza técnica, científica, desportiva, artística ou

cultural, que constitua profissão regulamentada ou não, desde que não sujeitas

à tributação na forma dos Anexos III ou IV desta Lei Complementar.

§ 5º-J. As atividades de prestação de serviços a que se refere

o § 5º-I serão tributadas na forma do Anexo III desta Lei Complementar caso a

razão entre a folha de salários e a receita bruta da pessoa jurídica seja igual

ou superior a 28% (vinte e oito por cento).

§ 5º-K. Para o cálculo da razão a que se referem os §§

5º-J e 5º-M, serão considerados, respectivamente, os montantes pagos e

auferidos nos doze meses anteriores ao período de apuração para fins de

enquadramento no regime tributário do Simples Nacional.

§ 5º-L. (VETADO).

§ 5º-M. Quando a relação entre a folha de salários e a

receita bruta da microempresa ou da empresa de pequeno porte for inferior a 28%

(vinte e oito por cento), serão tributadas na forma do Anexo V desta Lei

Complementar as atividades previstas:

I - nos incisos XVI, XVIII, XIX, XX e XXI do § 5º-B deste

artigo;

II - no § 5º-D deste artigo.

.....

§ 13. Para efeito de determinação da redução de que trata

o § 12 deste artigo, as receitas serão discriminadas em comerciais, industriais

ou de prestação de serviços, na forma dos Anexos I, II, III, IV e V desta Lei

Complementar.

§ 14. A redução no montante a ser recolhido no Simples

Nacional relativo aos valores das receitas decorrentes da exportação de que

trata o inciso IV do § 4º-A deste artigo corresponderá tão somente às alíquotas

efetivas relativas à Cofins, à Contribuição para o PIS/Pasep, ao IPI, ao ICMS e

ao ISS, apuradas com base nos Anexos I a V desta Lei Complementar.

.....

§ 16. Na hipótese do § 12 do art. 3º, a parcela de receita

bruta que exceder o montante determinado no § 10 daquele artigo estará sujeita

às alíquotas máximas previstas nos Anexos I a V desta Lei Complementar,

proporcionalmente, conforme o caso.

.....

§ 17. Na hipótese do § 13 do art. 3º, a parcela de receita

bruta que exceder os montantes determinados no § 11 daquele artigo estará

sujeita, em relação aos percentuais aplicáveis ao ICMS e ao ISS, às alíquotas

máximas correspondentes a essas faixas previstas nos Anexos I a V desta Lei

Complementar, proporcionalmente, conforme o caso.

.....

§ 24. Para efeito de aplicação do § 5º-K, considera-se

folha de salários, incluídos encargos, o montante pago, nos doze meses

anteriores ao período de apuração, a título de remunerações a pessoas físicas

decorrentes do trabalho, acrescido do montante efetivamente recolhido a título

de contribuição patronal previdenciária e FGTS, incluídas as retiradas de

pró-labore.

.....

§ 27. (VETADO)." (NR)

"Art. 18-A. .....

§ 1º Para os efeitos desta Lei Complementar, considera-se MEI

o empresário individual que se enquadre na definição do art. 966 da Lei nº

10.406, de 10 de janeiro de 2002 - Código Civil, ou o empreendedor que exerça

as atividades de industrialização, comercialização e prestação de serviços no

âmbito rural, que tenha auferido receita bruta, no ano-calendário anterior, de

até R$ 81.000,00 (oitenta e um mil reais), que seja optante pelo Simples

Nacional e que não esteja impedido de optar pela sistemática prevista neste

artigo.

§ 2º No caso de início de atividades, o limite de que

trata o § 1º será de R$ 6.750,00 (seis mil, setecentos e cinquenta reais)

multiplicados pelo número de meses compreendido entre o início da atividade e o

final do respectivo ano-calendário, consideradas as frações de meses como um

mês inteiro.

§ 3º .....

.....

V - o MEI, com receita bruta anual igual ou inferior a R$

81.000,00 (oitenta e um mil reais), recolherá, na forma regulamentada pelo

Comitê Gestor, valor fixo mensal correspondente à soma das seguintes parcelas:

.....

§ 16-A A baixa do MEI via portal eletrônico dispensa a

comunicação aos órgãos da administração pública.

.....

§ 19-A O MEI inscrito no conselho profissional de sua

categoria na qualidade de pessoa física é dispensado de realizar nova inscrição

no mesmo conselho na qualidade de empresário individual.

§ 19-B. São vedadas aos conselhos profissionais, sob pena

de responsabilidade, a exigência de inscrição e a execução de qualquer tipo de

ação fiscalizadora quando a ocupação do MEI não exigir registro profissional da

pessoa física.

....." (NR)

"Art. 18-C. Observado

o disposto no caput e nos §§ 1º a 25 do art. 18-A desta Lei Complementar,

poderá enquadrar-se como MEI o empresário individual ou o empreendedor que exerça

as atividades de industrialização, comercialização e prestação de serviços no

âmbito rural que possua um único empregado que receba exclusivamente um salário

mínimo ou o piso salarial da categoria profissional.

...." (NR)

"Art. 18-E. .....

.....

§ 4º É vedado impor restrições ao MEI relativamente ao

exercício de profissão ou participação em licitações, em função da sua natureza

jurídica, inclusive por ocasião da contratação dos serviços previstos no § 1º

do art. 18-B desta Lei Complementar.

§ 5º O empreendedor que exerça as atividades de

industrialização, comercialização e prestação de serviços no âmbito rural que

efetuar seu registro como MEI não perderá a condição de segurado especial da

Previdência Social.

§ 6º O disposto no § 5º e o licenciamento simplificado de

atividades para o empreendedor que exerça as atividades de industrialização,

comercialização e prestação de serviços no âmbito rural serão regulamentados

pelo CGSIM em até cento e oitenta dias.

§ 7º O empreendedor que exerça as atividades de

industrialização, comercialização e prestação de serviços no âmbito rural

manterá todas as suas obrigações relativas à condição de produtor rural ou de

agricultor familiar." (NR)

"Art. 19. Sem prejuízo da possibilidade de adoção de

todas as faixas de receita previstas nos Anexos I a V desta Lei Complementar,

os Estados cuja participação no Produto Interno Bruto brasileiro seja de até 1%

(um por cento) poderão optar pela aplicação de sublimite para efeito de

recolhimento do ICMS na forma do Simples Nacional nos respectivos territórios,

para empresas com receita bruta anual de até R$ 1.800.000,00 (um milhão e

oitocentos mil reais).

I - (revogado);

II - (revogado);

III - (revogado).

.....

§ 2º A opção prevista no caput produzirá efeitos somente para

o ano-calendário subsequente, salvo deliberação do CGSN.

.....

§ 4º Para os Estados que não tenham adotado sublimite na

forma do caput e para aqueles cuja participação no Produto Interno Bruto brasileiro

seja superior a 1% (um por cento), para efeito de recolhimento do ICMS e do

ISS, observar-se-á obrigatoriamente o sublimite no valor de R$ 3.600.000,00

(três milhões e seiscentos mil reais)." (NR)

"Art. 20. .....

§ 1º A empresa de pequeno porte que ultrapassar os limites

a que se referem o caput e o § 4º do art. 19 estará automaticamente impedida de

recolher o ICMS e o ISS na forma do Simples Nacional, a partir do mês

subsequente àquele em que tiver ocorrido o excesso, relativamente aos seus estabelecimentos

localizados na unidade da Federação que os houver adotado, ressalvado o

disposto nos §§ 11 e 13 do art. 3º.

.....

§ 3º Na hipótese em que o recolhimento do ICMS ou do ISS

não esteja sendo efetuado por meio do Simples Nacional por força do disposto

neste artigo e no art. 19 desta Lei Complementar, as faixas de receita do

Simples Nacional superiores àquela que tenha sido objeto de opção pelos Estados

ou pelo Distrito Federal sofrerão, para efeito de recolhimento do Simples

Nacional, redução da alíquota efetiva desses impostos, apurada de acordo com os

Anexos I a V desta Lei Complementar, conforme o caso.

....." (NR)

"Art. 21. .....

.....

§ 4º .....

I - a alíquota aplicável na retenção na fonte deverá ser

informada no documento fiscal e corresponderá à alíquota efetiva de ISS a que a

microempresa ou a empresa de pequeno porte estiver sujeita no mês anterior ao

da prestação;

II - na hipótese de o serviço sujeito à retenção ser

prestado no mês de início de atividades da microempresa ou da empresa de

pequeno porte, deverá ser aplicada pelo tomador a alíquota efetiva de 2% (dois

por cento);

.....

V - na hipótese de a microempresa ou a empresa de pequeno

porte não informar a alíquota de que tratam os incisos I e II deste parágrafo

no documento fiscal, aplicar-se-á a alíquota efetiva de 5% (cinco por cento);

.....

§ 25. O documento previsto no inciso I do caput deste

artigo deverá conter a partilha discriminada de cada um dos tributos abrangidos

pelo Simples Nacional, bem como os valores destinados a cada ente

federado." (NR)

"Art. 24. .....

§ 1º .....

§ 2º (VETADO)." (NR)

"Art. 34. .....

§ 1º É permitida a prestação de assistência mútua e a

permuta de informações entre a Fazenda Pública da União e as dos Estados, do

Distrito Federal e dos Municípios, relativas às microempresas e às empresas de

pequeno porte, para fins de planejamento ou de execução de procedimentos

fiscais ou preparatórios.

§ 2º (VETADO).

§ 3º Sem prejuízo de ação fiscal individual, as

administrações tributárias poderão utilizar procedimento de notificação prévia

visando à autorregularização, na forma e nos prazos a serem regulamentados pelo

CGSN, que não constituirá início de procedimento fiscal.

§ 4º (VETADO)." (NR)

"Art. 42. Nas licitações públicas, a comprovação de

regularidade fiscal e trabalhista das microempresas e das empresas de pequeno

porte somente será exigida para efeito de assinatura do contrato." (NR)

"Art. 43. As microempresas e as empresas de pequeno

porte, por ocasião da participação em certames licitatórios, deverão apresentar

toda a documentação exigida para efeito de comprovação de regularidade fiscal e

trabalhista, mesmo que esta apresente alguma restrição.

§ 1º Havendo alguma restrição na comprovação da regularidade

fiscal e trabalhista, será assegurado o prazo de cinco dias úteis, cujo termo

inicial corresponderá ao momento em que o proponente for declarado vencedor do

certame, prorrogável por igual período, a critério da administração pública,

para regularização da documentação, para pagamento ou parcelamento do débito e

para emissão de eventuais certidões negativas ou positivas com efeito de

certidão negativa.

....." (NR)

"Art. 49-A. .....

Parágrafo único. As pessoas jurídicas prestadoras de

serviço de logística internacional, quando contratadas pelas empresas descritas

nesta Lei Complementar, estão autorizadas a realizar atividades relativas a

licenciamento administrativo, despacho aduaneiro, consolidação e

desconsolidação de carga e a contratar seguro, câmbio, transporte e armazenagem

de mercadorias, objeto da prestação do serviço, de forma simplificada e por

meio eletrônico, na forma de regulamento." (NR)

"Art. 49-B. (VETADO)."

"Art. 55. A fiscalização, no que se refere aos aspectos

trabalhista, metrológico, sanitário, ambiental, de segurança, de relações de

consumo e de uso e ocupação do solo das microempresas e das empresas de pequeno

porte, deverá ser prioritariamente orientadora quando a atividade ou situação,

por sua natureza, comportar grau de risco compatível com esse procedimento.

....." (NR)

"Art. 56. .....

.....

§ 8º (VETADO)." (NR)

"Art. 58. Os bancos comerciais públicos e os bancos

múltiplos públicos com carteira comercial, a Caixa Econômica Federal e o Banco Nacional

do Desenvolvimento Econômico e Social - BNDES manterão linhas de crédito

específicas para as microempresas e para as empresas de pequeno porte,

vinculadas à reciprocidade social, devendo o montante disponível e suas

condições de acesso ser expressos nos respectivos orçamentos e amplamente

divulgados.

§ 1º As instituições mencionadas no caput deste artigo

deverão publicar, juntamente com os respectivos balanços, relatório

circunstanciado dos recursos alocados às linhas de crédito referidas no caput e

daqueles efetivamente utilizados, consignando, obrigatoriamente, as

justificativas do desempenho alcançado.

.....

§ 3º (VETADO).

§ 4º O Conselho Monetário Nacional - CMN regulamentará o

percentual mínimo de direcionamento dos recursos de que trata o caput,

inclusive no tocante aos recursos de que trata a alínea b do inciso III do art.

10 da Lei nº 4.595, de 31 de dezembro de 1964." (NR)

"Art. 61-A. Para

incentivar as atividades de inovação e os investimentos produtivos, a sociedade

enquadrada como microempresa ou empresa de pequeno porte, nos termos desta Lei

Complementar, poderá admitir o aporte de capital, que não integrará o capital

social da empresa.

§ 1º As finalidades de fomento a inovação e investimentos

produtivos deverão constar do contrato de participação, com vigência não

superior a sete anos.

§ 2º O aporte de capital poderá ser realizado por pessoa

física ou por pessoa jurídica, denominadas investidor-anjo.

§ 3º A atividade constitutiva do objeto social é exercida unicamente

por sócios regulares, em seu nome individual e sob sua exclusiva

responsabilidade.

§ 4º O investidor-anjo:

I - não será considerado sócio nem terá qualquer direito a

gerência ou voto na administração da empresa;

II - não responderá por qualquer dívida da empresa,

inclusive em recuperação judicial, não se aplicando a ele o art. 50 da Lei nº

10.406, de 10 de janeiro de 2002 - Código Civil;

III - será remunerado por seus aportes, nos termos do

contrato de participação, pelo prazo máximo de cinco anos.

§ 5º Para fins de enquadramento da sociedade como

microempresa ou empresa de pequeno porte, os valores de capital aportado não

são considerados receitas da sociedade.

§ 6º Ao final de cada período, o investidor-anjo fará jus

à remuneração correspondente aos resultados distribuídos, conforme contrato de

participação, não superior a 50% (cinquenta por cento) dos lucros da sociedade

enquadrada como microempresa ou empresa de pequeno porte.

§ 7º O investidor-anjo somente poderá exercer o direito de

resgate depois de decorridos, no mínimo, dois anos do aporte de capital, ou

prazo superior estabelecido no contrato de participação, e seus haveres serão

pagos na forma do art. 1.031 da Lei nº 10.406, de 10 de janeiro de 2002 -

Código Civil, não podendo ultrapassar o valor investido devidamente corrigido.

§ 8º O disposto no § 7º deste artigo não impede a

transferência da titularidade do aporte para terceiros.

§ 9º A transferência da titularidade do aporte para

terceiro alheio à sociedade dependerá do consentimento dos sócios, salvo

estipulação contratual expressa em contrário.

§ 10. O Ministério da Fazenda poderá regulamentar a

tributação sobre retirada do capital investido."

"Art. 61-B. A emissão e a titularidade de aportes

especiais não impedem a fruição do Simples Nacional."

"Art. 61-C. Caso os sócios decidam pela venda da

empresa, o investidor-anjo terá direito de preferência na aquisição, bem como

direito de venda conjunta da titularidade do aporte de capital, nos mesmos

termos e condições que forem ofertados aos sócios regulares."

"Art. 61-D. Os fundos de investimento poderão aportar

capital como investidores-anjos em microempresas e empresas de pequeno

porte."

"CAPÍTULO IX

.....

'Seção IV

(VETADO)'" (NR)

"CAPÍTULO X

.....

'Seção III

Do Apoio à Certificação

Art. 67-A. O órgão competente do Poder Executivo

disponibilizará na internet informações sobre certificação de qualidade de

produtos e processos para microempresas e empresas de pequeno porte.

Parágrafo único. Os órgãos da administração direta e

indireta e as entidades certificadoras privadas, responsáveis pela criação,

regulação e gestão de processos de certificação de qualidade de produtos e

processos, deverão, sempre que solicitados, disponibilizar ao órgão competente

do Poder Executivo informações referentes a procedimentos e normas aplicáveis

aos processos de certificação em seu escopo de atuação.'" (NR)

"Art. 75-B. (VETADO)."

"Art. 79-E. A empresa de pequeno porte optante pelo

Simples Nacional em 31 de dezembro de 2017 que durante o anocalendário de 2017

auferir receita bruta total anual entre R$ 3.600.000,01 (três milhões,

seiscentos mil reais e um centavo) e R$ 4.800.000,00 (quatro milhões e

oitocentos mil reais) continuará automaticamente incluída no Simples Nacional

com efeitos a partir de 1º de janeiro de 2018, ressalvado o direito de exclusão

por comunicação da optante." (NR)

Art. 2º Os Anexos I a VI da Lei Complementar nº 123, de 14

de dezembro de 2006, passam a vigorar com a redação dos Anexos I a V desta Lei

Complementar.

Art. 3º O Ministro de Estado da Fazenda e o Ministro de

Estado do Trabalho e Previdência Social definirão, em ato conjunto, a forma, a

periodicidade e o prazo de recolhimento do Fundo de Garantia do Tempo de

Serviço - FGTS, das contribuições previdenciárias e das contribuições devidas a

terceiros, por meio de declaração unificada.

Parágrafo único. O valor referente ao FGTS recolhido na

forma deste artigo será creditado diretamente na conta vinculada do

trabalhador, sendo assegurada a transferência dos elementos identificadores do

respectivo recolhimento ao órgão gestor do fundo.

Art. 4º São convalidados os atos referentes à apuração e

ao recolhimento dos impostos e das contribuições da União, dos Estados, do

Distrito Federal e dos Municípios mediante regime previsto na Lei Complementar

no 123, de 14 de dezembro de 2006, e alterações posteriores, inclusive em

relação às obrigações acessórias, pelas empresas que desenvolvem atividades de

prestação de serviço de controle de vetores e pragas, até a data de publicação

desta Lei Complementar.

Art. 5º (VETADO).

Art. 6º (VETADO).

Art. 7º (VETADO).

Art. 8º O art. 3º da Lei nº 7.998, de 11 de janeiro de

1990, passa a vigorar acrescido do seguinte § 4º:

"Art. 3º .....

.....

§ 4º O registro como Microempreendedor Individual - MEI,

de que trata o art. 18-A da Lei Complementar no 123, de 14 de dezembro de 2006,

não comprovará renda própria suficiente à manutenção da família, exceto se

demonstrado na declaração anual simplificada da microempresa individual."

(NR)

Art. 9º Poderão ser parcelados em até cento e vinte meses

os débitos vencidos até a competência do mês de maio de 2016 e apurados na

forma do Regime Especial Unificado de Arrecadação de Tributos e Contribuições

devidos pelas Microempresas e Empresas de Pequeno Porte - Simples Nacional, de

que trata a Lei Complementar no 123, de 14 de dezembro de 2006.

§ 1º O disposto neste artigo aplica-se aos créditos

constituídos ou não, com exigibilidade suspensa ou não, parcelados ou não e

inscritos ou não em dívida ativa do respectivo ente federativo, mesmo em fase

de execução fiscal já ajuizada.

§ 2º O pedido de parcelamento previsto no caput deste

artigo deverá ser apresentado em até noventa dias contados a partir da

regulamentação deste artigo, podendo esse prazo ser prorrogado ou reaberto por

igual período pelo Comitê Gestor do Simples Nacional - CGSN, e independerá de

apresentação de garantia.

§ 3º A dívida objeto do parcelamento será consolidada na

data de seu requerimento e será dividida pelo número de prestações que forem

indicadas pelo sujeito passivo, não podendo cada prestação mensal ser inferior

a R$ 300,00 (trezentos reais) para microempresas e empresas de pequeno porte.

§ 4º Até o mês anterior ao da consolidação dos parcelamentos

de que trata o caput, o devedor é obrigado a calcular e a recolher mensalmente

a parcela equivalente ao maior valor entre:

I - o montante dos débitos objeto do parcelamento dividido

pelo número de prestações pretendidas;

II - os valores constantes no § 3º deste artigo.

§ 5º Por ocasião da consolidação, será exigida a

regularidade de todas as prestações devidas desde o mês da adesão até o mês

anterior ao da conclusão da consolidação dos débitos parcelados.

§ 6º Poderão ainda ser parcelados, na forma e nas

condições previstas nesta Lei Complementar, os débitos parcelados de acordo com

os §§ 15 a 24 do art. 21 da Lei Complementar nº 123, de 14 de dezembro de 2006.

§ 7º O pedido de parcelamento de que trata o § 2º deste

artigo implicará desistência compulsória e definitiva do parcelamento anterior,

sem restabelecimento dos parcelamentos rescindidos caso não seja efetuado o

pagamento da primeira prestação.

§ 8º O valor de cada prestação mensal, por ocasião do pagamento,

será acrescido de juros equivalentes à taxa referencial do Sistema Especial de

Liquidação e de Custódia - SELIC para títulos federais, acumulada mensalmente,

calculados a partir do mês subsequente ao da consolidação até o mês anterior ao

do pagamento, e de 1% (um por cento) relativamente ao mês em que o pagamento

estiver sendo efetuado.

§ 9º Compete ao CGSN a regulamentação do parcelamento

disposto neste artigo.

Art. 10. Revogam-se a partir de 1º de janeiro de 2018:

I - o item 1 da alínea b do inciso X do art. 17 da Lei

Complementar nº 123, de 14 de dezembro de 2006;

II - os incisos I, III e IV do § 5º-I do art. 18 da Lei

Complementar nº 123, de 14 de dezembro de 2006;

III - o inciso IV do § 4º do art. 18-A da Lei Complementar

nº 123, de 14 de dezembro de 2006;

IV - os incisos I, II e III do art. 19 da Lei Complementar

nº 123, de 14 de dezembro de 2006;

V - o art. 72 da Lei Complementar nº 123, de 14 de

dezembro de 2006;

VI - o Anexo VI da Lei Complementar nº 123, de 14 de

dezembro de 2006;

VII - (VETADO).

Art. 11. Esta Lei Complementar entra em vigor na data de

sua publicação, produzindo efeitos:

I - na data de sua publicação, com relação ao art. 9º

desta Lei Complementar;

II - a partir de 1º de janeiro de 2017, com relação aos arts.

61-A, 61-B, 61-C e 61-D da Lei Complementar nº 123, de 14 de dezembro de 2006;

III - a partir de 1º de janeiro de 2018, quanto aos demais

dispositivos.

Brasília, 27 de outubro de 2016; 195º da Independência e

128º da República.

MICHEL TEMER

Henrique Meirelles

Ilan Goldfajn

Geddel Vieira Lima

Grace Maria Fernandes Mendonça

ANEXO I

DA LEI COMPLEMENTAR Nº 123, DE 14 DE DEZEMBRO DE 2006

(Vigência: 01.01.2018)

Alíquotas e Partilha do Simples Nacional - Comércio

Receita Bruta em 12 Meses (em R$) Alíquota Valor

a Deduzir (em R$)

1a Faixa Até 180.000,00 4,00% -

2a Faixa De 180.000,01 a 360.000,00 7,30% 5.940,00

3a Faixa De 360.000,01 a 720.000,00 9,50% 13.860,00

4a Faixa De 720.000,01 a 1.800.000,00 10,70% 22.500,00

5a Faixa De 1.800.000,01 a 3.600.000,00 14,30% 87.300,00

6a Faixa De 3.600.000,01 a 4.800.000,00 19,00%

378.000,00

Faixas Percentual de Repartição dos Tributos

IRPJ CSLL Cofins PIS/Pasep CPP ICMS

1a Faixa 5,50%

3,50% 12,74% 2,76% 41,50% 34,00%

2a Faixa 5,50%

3,50% 12,74% 2,76% 41,50% 34,00%

3a Faixa 5,50%

3,50% 12,74% 2,76% 42,00% 33,50%

4a Faixa 5,50%

3,50% 12,74% 2,76% 42,00% 33,50%

5a Faixa 5,50%

3,50% 12,74% 2,76% 42,00% 33,50%

6a Faixa 13,50%

10,00% 28,27% 6,13% 42,10%

-

ANEXO II

DA LEI COMPLEMENTAR Nº 123, DE 14 DE DEZEMBRO DE 2006

(Vigência: 01.01.2018)

Alíquotas e Partilha do Simples Nacional - Indústria

Receita Bruta em 12 Meses (em R$) Alíquota Valor

a Deduzir (em R$)

1a Faixa Até 180.000,00 4,50% -

2a Faixa De 180.000,01 a 360.000,00 7,80% 5.940,00

3a Faixa De 360.000,01 a 720.000,00 10,00% 13.860,00

4a Faixa De 720.000,01 a 1.800.000,00 11,20% 22.500,00

5a Faixa De 1.800.000,01 a 3.600.000,00 14,70% 85.500,00

6a Faixa De 3.600.000,01 a 4.800.000,00 30,00%

720.000,00

Faixas Percentual de Repartição dos Tributos

CSLL Cofins PIS/Pasep CPP IPI ICMS

1a Faixa 5,50%

3,50% 11,51% 2,49% 37,50% 7,50% 32,00%

2a Faixa 5,50%

3,50% 11,51% 2,49% 37,50% 7,50% 32,00%

3a Faixa 5,50%

3,50% 11,51% 2,49% 37,50% 7,50% 32,00%

4a Faixa 5,50%

3,50% 11,51% 2,49% 37,50% 7,50% 32,00%

5a Faixa 5,50%

3,50% 11,51% 2,49% 37,50% 7,50% 32,00%

6a Faixa 8,50%

7,50% 20,96% 4,54% 23,50% 35,00%

-

ANEXO III

DA LEI COMPLEMENTAR No 123, DE 14 DE DEZEMBRO DE 2006

(Vigência: 01.01.2018)

Alíquotas e Partilha do Simples Nacional - Receitas de

locação de bens móveis e de prestação de serviços não relacionados no § 5º-C do

art. 18 desta Lei Complementar

Receita Bruta em 12 Meses (em R$) Alíquota Valor

a Deduzir (em R$)

1a Faixa Até 180.000,00 6,00% -

2a Faixa De 180.000,01 a 360.000,00 11,20% 9.360,00

3a Faixa De 360.000,01 a 720.000,00 13,50% 17.640,00

4a Faixa De 720.000,01 a 1.800.000,00 16,00% 35.640,00

5a Faixa De 1.800.000,01 a 3.600.000,00 21,00% 125.640,00

6a Faixa De 3.600.000,01 a 4.800.000,00 33,00%

648.000,00

Faixas Percentual de Repartição dos Tributos

IRPJ CSLL Cofins PIS/Pasep CPP ISS

(*)

1a Faixa 4,00%

3,50% 12,82% 2,78% 43,40% 33,50%

2a Faixa 4,00%

3,50% 14,05% 3,05% 43,40% 32,00%

3a Faixa 4,00%

3,50% 13,64% 2,96% 43,40% 32,50%

4a Faixa 4,00%

3,50% 13,64% 2,96% 43,40% 32,50%

5a Faixa 4,00%

3,50% 12,82% 2,78% 43,40% 33,50%

(*)

6a Faixa 35,00%

15,00% 16,03% 3,47% 30,50% -

(*) O percentual efetivo máximo devido ao ISS será de 5%,

transferindo-se a diferença, de forma proporcional, aos tributos federais da

mesma faixa de receita bruta anual. Sendo assim, na 5a faixa, quando a alíquota

efetiva for superior a 14,92537%, a repartição será:

IRPJ

CSLL Cofins PIS/Pasep CPP ISS

5a Faixa, com alíquota efeti- va superior a 14,92537% (Alíquota

efetiva - 5%) x 6,02% (Alíquota efetiva - 5%) x 5,26% (Alíquota

efetiva - 5%) x 19,28% (Alíquota efetiva - 5%) x 4,18% (Alíquota

efetiva - 5%) x 65,26%

Percentual de ISS fixo em 5%

ANEXO IV

DA LEI COMPLEMENTAR No 123, DE 14 DE DEZEMBRO DE 2006

(Vigência: 01.01.2018)

Alíquotas e Partilha do Simples Nacional - Receitas

decorrentes da prestação de serviços relacionados no § 5º-C do art. 18 desta

Lei Complementar

Receita Bruta em 12 Meses (em R$) Alíquota Valor

a Deduzir (em R$)

1a Faixa Até 180.000,00 4,50% -

2a Faixa De 180.000,01 a 360.000,00 9,00% 8.100,00

3a Faixa De 360.000,01 a 720.000,00 10,20% 12.420,00

4a Faixa De 720.000,01 a 1.800.000,00 14,00% 39.780,00

5a Faixa De 1.800.000,01 a 3.600.000,00 22,00% 183.780,00

6a Faixa De 3.600.000,01 a 4.800.000,00 33,00%

828.000,00

Faixas Percentual de Repartição dos Tributos

IRPJ CSLL Cofins PIS/Pasep ISS (*)

1a Faixa 18,80%

15,20% 17,67% 3,83% 44,50%

2a Faixa 19,80%

15,20% 20,55% 4,45% 40,00%

3a Faixa 20,80%

15,20% 19,73% 4,27% 40,00%

4a Faixa 17,80%

19,20% 18,90% 4,10% 40,00%

5a Faixa 18,80%

19,20% 18,08% 3,92% 40,00%

(*)

6a Faixa 53,50%

21,50% 20,55% 4,45% -

(*) O percentual efetivo máximo devido ao ISS será de 5%,

transferindo-se a diferença, de forma proporcional, aos tributos federais da

mesma faixa de receita bruta anual. Sendo assim, na 5a faixa, quando a alíquota

efetiva for superior a 12,5%, a repartição será:

Faixa IRPJ CSLL Cofins PIS/Pasep ISS

5a Faixa, com alíquota efetiva superior a 12,5% Alíquota

efetiva - 5%) x 31,33% (Alíquota efetiva - 5%) x 32,00% (Alíquota

efetiva - 5%) x 30,13% Alíquota efetiva - 5%) x 6,54%

Percentual de ISS fixo em 5%

ANEXO V

DA LEI COMPLEMENTAR No 123, DE 14 DE DEZEMBRO DE 2006

(Vigência: 01.01.2018)

Alíquotas e Partilha do Simples Nacional - Receitas

decorrentes da prestação de serviços relacionados no § 5º-I do art. 18 desta

Lei Complementar

Receita Bruta em 12 Meses (em R$) Alíquota Valor

a Deduzir (em R$)

1a Faixa Até 180.000,00 15,50% -

2a Faixa De 180.000,01 a 360.000,00 18,00% 4.500,00

3a Faixa De 360.000,01 a 720.000,00 19,50% 9.900,00

4a Faixa De 720.000,01 a 1.800.000,00 20,50% 17.100,00

5a Faixa De 1.800.000,01 a 3.600.000,00 23,00% 62.100,00

6a Faixa De 3.600.000,01 a 4.800.000,00 30,50%

540.000,00

Faixas Percentual de Repartição dos Tributos

IRPJ CSLL Cofins PIS/Pasep CPP ISS

1a Faixa 25,00%

15,00% 14,10% 3,05% 28,85% 14,00%

2a Faixa 23,00%

15,00% 14,10% 3,05% 27,85% 17,00%

3a Faixa 24,00%

15,00% 14,92% 3,23% 23,85% 19,00%

4a Faixa 21,00%

15,00% 15,74% 3,41% 23,85% 21,00%

5a Faixa 23,00%

12,50% 14,10% 3,05% 23,85% 23,50%

6a Faixa 35,00%

15,50% 16,44% 3,56% 29,50%

-

Importante:

Razão de Veto à Lei 155

MENSAGEM Nº 589, DE 27 DE OUTUBRO DE 2016.

Senhor Presidente do Senado Federal,

Comunico a Vossa Excelência que, nos termos do § 1º do

art. 66 da Constituição, decidi vetar parcialmente, por contrariedade ao

interesse público e inconstitucionalidade, o Projeto de Lei nº 25, de 2007 -

Complementar (no 125/2015 - Complementar no Senado Federal), que "Altera a

Lei Complementar nº 123, de 14 de dezembro de 2006, para reorganizar e

simplificar a metodologia de apuração do imposto devido por optantes pelo

Simples Nacional; altera as Leis nºs 9.613, de 3 de março de 1998, 12.512, de

14 de outubro de 2011, e 7.998, de 11 de janeiro de 1990; e revoga dispositivo

da Lei nº 8.212, de 24 de julho de 1991".

Ouvidos, o Ministério da Fazenda e a Advocacia-Geral da

União manifestaram-se pelo veto aos seguintes dispositivos:

§§ 17 e 18 do art. 3º, §§ 5º-L e 27 do art. 18 da Lei

Complementar nº 123, de 14 de dezembro de 2006, alterados pelo art. 1º do

projeto de lei complementar

"§ 17. Para fins de enquadramento no Simples

Nacional, previsto no Capítulo IV desta Lei Complementar, consideram-se

microempresa e empresa de pequeno porte as Organizações da Sociedade Civil -

OSC, conforme o inciso I do art. 2o da Lei nº 13.019, de 31 de julho de 2014,

relativamente às receitas não imunes ou isentas, observados os limites desta

Lei Complementar, na forma do § 27 do art. 18.

§ 18. Não são passíveis de enquadramento na hipótese do §

17 as seguintes pessoas jurídicas:

I - os sindicatos e as associações de classe ou de

representação de categoria profissional;

II - as organizações partidárias e assemelhadas, inclusive

suas fundações."

"§ 5º-L. As atividades realizadas por organizações da

sociedade civil, na forma do § 17 do art. 3º, serão tributadas conforme os

Anexos I, II e V desta Lei Complementar, de acordo com a atividade

desempenhada, hipóteses em que não estará incluída no Simples Nacional:

I - a contribuição prevista no inciso VI do caput do art.

13 desta Lei Complementar, devendo ela ser recolhida segundo a legislação

prevista para os demais contribuintes ou responsáveis;

II - os demais tributos isentos ou imunes, conforme

regulamentação do CGSN."

"§ 27. Para fins do disposto no § 17 do art. 3º desta

Lei Complementar, não serão computadas como receita bruta:

I - contribuições, anuidades ou mensalidades de associados

fixadas por lei, assembleia ou estatuto, recebidas de associados, instituidores

ou mantenedores;

II - doações de pessoas físicas ou jurídicas, ainda que

com encargos;

III - doações e patrocínios efetuados a projetos da

entidade com apoio em leis de incentivos;

IV - transferências de recursos da administração direta e

indireta da União, dos Estados, do Distrito Federal e dos Municípios efetuadas

com base em parcerias por meio de termos de fomento, de colaboração ou de

parceria, de contratos de gestão ou de outros instrumentos congêneres."

Razões dos vetos

"Os dispositivos violam o propósito previsto no

artigo 146, inciso III, alínea 'd', e no art. 179 da Constituição, que visam

criar tratamento diferenciado para micro e pequenos empreendimentos, não

guardando relação com a natureza jurídica das instituições contempladas nos

dispositivos ora vetados, que são entidades sem fins lucrativos."

O Ministério da Fazenda opinou, ainda, pelo veto aos

dispositivos a seguir transcritos:

Parágrafo único do art. 12 da Lei Complementar nº 123, de

14 de dezembro de 2006, alterado pelo art. 1o do projeto de lei complementar

"Parágrafo único. O Simples Nacional integra o regime

geral tributário, inclusive para fins de contabilidade pública."

Razões do veto

"O tratamento diferenciado e favorecido para as

microempresas e empresas de pequeno porte não se compatibiliza com seu

enquadramento no regime geral tributário, medida que também feriria o princípio

da transparência pública."

§ 2º do art. 24 da Lei Complementar nº 123, de 14 de

dezembro de 2006, alterado pelo art. 1o do projeto de lei complementar "§

2o O disposto no caput não veda a utilização de regimes aduaneiros especiais ou

de incentivos à exportação."

Razões do veto

"Os regimes e incentivos tratados no dispositivo

implicam em renúncia fiscal, sem indicar a maneira como as perdas de

arrecadação seriam compensadas, contrariando as disposições do art. 14 da Lei

Complementar nº 101, de 4 de maio de 2000, conflitando assim com normas

orçamentárias e comprometendo o equilíbrio fiscal."

§§ 2º e 4º do art. 34 da Lei Complementar nº 123, de 14 de

dezembro de 2006, alterados pelo art. 1o do projeto de lei complementar

"§ 2º É a Secretaria da Receita Federal do Brasil

obrigada a transmitir às Secretarias de Fazenda dos Estados, do Distrito

Federal e dos Municípios, na forma estabelecida pelo CGSN, os dados da

Declaração de Operações com Cartões de Crédito - DECRED de contribuintes

optantes pelo Simples Nacional e outros dados de interesse das administrações

tributárias estaduais, distrital e municipais."

"§ 4º O CGSN regulamentará o disposto neste

artigo."

Razões dos vetos

"Os dispositivos trazem incompatibilidades com outros

comandos do próprio artigo e com outras normas do ordenamento jurídico. Além

disso, tratam de normas gerais de Direito Tributário, envolvendo sigilo fiscal,

e que não deveriam ser abrigadas na presente norma, tampouco constituir matéria

passível de regulamentação pelo CGSN, integrado também por membros dos Estados

e Municípios e sem possibilidade de ingerência sobre matéria de competência da

Receita Federal do Brasil."

Art. 49-B. da Lei Complementar nº 123, de 14 de dezembro

de 2006, inserido pelo art. 1o do projeto de lei complementar

"Art. 49-B. As microempresas e as empresas de pequeno

porte optantes pelo Simples Nacional são isentas do pagamento de preços, taxas,

emolumentos ou remunerações para fins de obtenção de anuências de

exportação."

Razões do veto

"Os preços, taxas e emolumentos são designações

diferenciadas que têm como objetivo a remuneração pela prestação de serviços

públicos, de modo que a isenção ampla dos mesmos provocará desequilíbrio

econômico para o prestador do serviço, onerando os demais usuários dos serviços.

Ademais, há renúncia fiscal, bem como oneração da operação de sistemas, cujo

desenvolvimento e manutenção são custeados pelas referidas taxas."

§ 8º do art. 56 da Lei Complementar nº 123, de 14 de

dezembro de 2006, alterado pelo art. 1o do projeto de lei complementar "§

8o Na sua relação com empresas não optantes pelo Simples Nacional, as

sociedades de propósito específico serão equiparadas às microempresas e às

empresas de pequeno porte."

Razões do veto

"O dispositivo viola o propósito previsto no art. 146,

inciso III, alínea 'd', e no art. 179 da Constituição, que visam criar

tratamento diferenciado para micro e pequenos empreendimentos, não guardando

relação com a natureza jurídica das instituições contempladas no dispositivo

ora vetado. Além disso, configurar-se-ia alta probabilidade de ocorrência de

planejamento tributário abusivo, em prejuízo ao interesse público."

Arts. 6º e 7º

"Art. 6º A Lei nº 12.512, de 14 de outubro de 2011,

passa a vigorar acrescida dos seguintes arts. 15-A e 15-B:

'Art. 15-A. É instituído o Programa de Fomento às

Atividades Produtivas de Pequeno Porte Urbanas, com o objetivo de promover a

cidadania e de melhorar as condições de vida e de renda de empreendedores em

situação de pobreza.

§ 1º O Programa de Fomento às Atividades Produtivas de

Pequeno Porte Urbanas beneficiará os inscritos no Cadastro Único para Programas

Sociais do Governo Federal - CadÚnico que exerçam atividade produtiva de

pequeno porte formalizada, na qualidade de Microempreendedor Individual - MEI,

conforme definido no art. 18-A da Lei Complementar nº 123, de 14 de dezembro de

2006.

§ 2º O Programa de Fomento às Atividades Produtivas de

Pequeno Porte Urbanas será executado por meio da transferência de recursos

financeiros não reembolsáveis e da disponibilização de serviços de assistência

técnica e gerencial, sob a responsabilidade do Ministério do Desenvolvimento

Social e Agrário, ao qual caberá definir as normas complementares do Programa.

§ 3º O Poder Executivo disporá sobre a participação de

outros ministérios e de outras instituições vinculadas no planejamento, na

execução, no monitoramento e na avaliação do Programa de que trata o caput

deste artigo.

§ 4º Para cumprir os objetivos do Programa de Fomento às

Atividades Produtivas de Pequeno Porte Urbanas, a União é autorizada a

estabelecer cooperação com serviços sociais autônomos e entidades de apoio e

fomento empresariais, com ou sem transferência de recursos financeiros, para a

disponibilização de serviços de assistência técnica e gerencial a

empreendedores em situação de pobreza inscritos no CadÚnico que desenvolvam

atividade produtiva de pequeno porte formalizada, na qualidade de MEI, conforme

definido no art. 18-A da Lei Complementar nº 123, de 14 de dezembro de 2006.

§ 5o O recebimento dos recursos do Programa de Fomento às

Atividades Produtivas de Pequeno Porte Urbanas tem caráter temporário e não

gera direito adquirido.'

'Art. 15-B. É a União autorizada a transferir diretamente

ao empreendedor beneficiário do Programa de Fomento às Atividades Produtivas de

Pequeno Porte Urbanas os recursos financeiros no valor de até R$ 2.400,00 (dois

mil e quatrocentos reais), na forma de regulamento.

§ 1º A função de agente operador do Programa de Fomento às

Atividades Produtivas de Pequeno Porte Urbanas será atribuída a instituição

financeira oficial, mediante remuneração e condições a serem pactuadas com o

Governo Federal.

§ 2º Os recursos transferidos no âmbito do Programa de

Fomento às Atividades Produtivas de Pequeno Porte Urbanas não compõem a receita

bruta para efeito de enquadramento nos limites a que se referem os §§ lo e 2o

do art. 18-A da Lei Complementar nº 123, de 14 de dezembro de 2006.'"

"Art. 7º Os arts. 29 e 31

da Lei nº 12.512, de 14 de outubro de 2011, passam a vigorar com a seguinte

redação:

'Art. 29. O Poder Executivo manterá, em base de dados

apropriada, relação atualizada contendo o nome, o Número de Identificação

Social- NIS inscrito no CadÚnico, a unidade federativa, o Município de

residência e os valores pagos aos beneficiários dos programas de que tratam os

arts. 1o, 9o e 15-A desta Lei.' (NR)

'Art. 31. Os recursos de que tratam os arts. 6o, 13 e 15-B

poderão ser majorados pelo Poder Executivo em razão da dinâmica socioeconômica

do País e de estudos técnicos sobre o tema, observada a dotação orçamentária

disponível.' (NR)"

Razões dos vetos

"A instituição do Programa objeto dos dispositivos

não observou o que determinam os artigos 16 e 17 da Lei de Responsabilidade

Fiscal, ao não apresentar a estimativa do impacto orçamentário-financeiro no

exercício inicial e nos dois subsequentes, nem sua compatibilidade com as leis

de natureza orçamentária.

Além disso, apresenta probabilidade de constituir-se

despesa de caráter continuado - ocorrência por período superior a dois

exercícios - o que demandaria a demonstração da origem dos recursos para seu

custeio, a sua compatibilidade com as metas de resultado primário, bem como a

forma de compensação dessa despesa."

Inciso VII do art. 10

"VII - a alínea d do inciso I do art. 47 da Lei nº

8.212, de 24 de julho de 1991."

Razões do veto

"A exigência constante do dispositivo que se pretende

revogar não se dirige somente às microempresas e empresas de pequeno porte,

destinatárias da norma sob sanção, e sim a todas as modalidades de sociedades

empresariais. Assim, a eventual revogação trará embaraços à Administração

Tributária, na medida em que tornará regular o fechamento de qualquer sociedade

empresária em débito com o fisco, com impactos prejudiciais à Fazenda

Pública."

Já a Secretaria de Governo da Presidência da República

manifestou-se pelo veto ao seguinte dispositivo:

§ 3º do art. 58 da Lei Complementar nº 123, de 14 de

dezembro de 2006, alterado pelo art. 1º do projeto de lei complementar

"§ 3º Para fins de aplicação do disposto no caput,

considera-se como reciprocidade social a contratação de aprendiz ou de pessoa

com deficiência, nos termos das respectivas legislações."

Razões do veto

"Ao definir o conceito de reciprocidade social,

restringindo sua definição em Lei Complementar, o dispositivo impede eventual

combate de outras vulnerabilidades sociais com base no mecanismo disposto no

caput desse mesmo artigo. Assim, a regulamentação pela via infralegal poderá

dar mais efetividade e abrangência à política que se pretende fomentar."

Ouvidos, o Banco Central do Brasil, o Ministério da

Fazenda e a Advocacia-Geral da União, manifestaram-se pelo veto aos

dispositivos a seguir transcritos:

Seção IV - arts. 63-A a 63-E da Lei Complementar nº 123,

de 14 de dezembro de 2006, alterados pelo art. 1o, e art. 5º do projeto de lei

complementar

"'Seção IV

Da Empresa Simples de Crédito - ESC

Art. 63-A. A Empresa Simples de Crédito - ESC, de âmbito

municipal, com atuação em seu Município-sede e em Municípios limítrofes,

destina-se à realização de operações de empréstimo, financiamento e desconto de

títulos de crédito perante pessoas jurídicas, exclusivamente com recursos

próprios.

Art. 63-B. A ESC deve ser constituída sob a forma de

empresa individual de responsabilidade limitada, empresário individual ou

sociedade limitada constituída por pessoas naturais e terá por objeto social

exclusivo as atividades enumeradas no art. 63-A desta Lei Complementar.

§ 1º O nome empresarial da sociedade de que trata o caput conterá

a expressão Empresa Simples de Crédito, e dele, bem como de qualquer texto de

divulgação das atividades da sociedade, não poderão constar a expressão banco

ou qualquer outra expressão identificadora de instituição financeira.

§ 2º O capital inicial da ESC deverá ser realizado

integralmente em moeda corrente, assim como os posteriores aumentos de capital.

§ 3º A ESC poderá utilizar o instituto da alienação

fiduciária em suas operações de crédito.

§ 4º O endividamento máximo da ESC será de até três vezes

o respectivo patrimônio líquido, consideradas as obrigações do passivo

circulante, as obrigações por cessão de créditos e as garantias prestadas.

§ 5º As operações da ESC equiparam-se, para fins do valor

devido a título do Imposto sobre Operações de Crédito, Câmbio e Seguro ou

relativas a Títulos ou Valores Mobiliários - IOF, às operações das empresas de

fomento mercantil (factoring), na forma de regulamento.

§ 6º As operações financeiras realizadas pela ESC estarão

sujeitas ao Conselho de Controle de Atividades Financeiras - COAF.

Art. 63-C. É vedado à ESC realizar:

I - qualquer captação de recursos, sob pena de

enquadramento no crime previsto no art. 16 da Lei nº 7.492, de 16 de junho de

1986;

II - operações de crédito, na qualidade de credora, com

entidades integrantes da administração pública direta, indireta e fundacional

de qualquer dos poderes da União, dos Estados, do Distrito Federal e dos

Municípios.

§ 1º Não se aplicam à ESC o depósito compulsório de

reservas e as limitações quanto à cobrança de juros previstas no Decreto nº

22.626, de 7 de abril de 1933, e no art. 591 da Lei nº 10.406, de 10 de janeiro

de 2002 - Código Civil.

§ 2º A ESC obedecerá à regulamentação simplificada e

específica do Banco Central do Brasil, observado o disposto no inciso IX do

art. 170 e no art. 179 da Constituição Federal.

Art. 63-D. Para as operações citadas no art. 63-A, as

seguintes condições devem ser observadas:

I - remuneração da ESC somente pela taxa de juros cobrada,

não se admitindo a incidência de quaisquer outros encargos, mesmo sob a forma

de tarifas;

II - entrega de cópia do instrumento de crédito à empresa

tomadora;

III - contratação por meio da conta-corrente bancária da

ESC.

Art. 63-E. A ESC deverá realizar a escrituração pública

eletrônica digital.' (NR)"

"Art. 5º O parágrafo único do art. 9º da Lei nº

9.613, de 3 de março de 1998, passa a vigorar acrescido do seguinte inciso XIX:

'Art. 9º .....

Parágrafo único. .....

.....

XIX - as Empresas Simples de Crédito -ESCs.' (NR)"

Razões dos vetos

"Os dispositivos validam a criação de estruturas

empresariais cujas atividades mantêm forte similaridade às já desenvolvidas

pela Sociedade de Crédito ao Microempreendedor e à Empresa de Pequeno Porte,

disciplinadas em lei e em resolução do órgão supervisor. Ademais, os elementos

normativos pertinentes à estrutura proposta não guardam consonância com o

escopo de atribuições dos órgãos normativos e supervisores do Sistema

Financeiro Nacional, e não contemplam os elementos imprescindíveis e essenciais

à governança, transparência e controle das instituições destinatárias do

benefício tributário no âmbito do SIMPLES. Além disso, o tema não é matéria

própria dessa lei complementar, destinada a regular o tratamento tributário

diferenciado para as microempresas e para as empresas de pequeno porte."

A Advocacia-Geral da União opinou, ainda, pelo veto ao

seguinte dispositivo:

Art. 75-B. da Lei Complementar nº 123, de 14 de dezembro

de 2006, alterado pelo art. 1o do projeto de lei complementar

"Art. 75-B. Os depósitos recursais da Justiça do

Trabalho serão reduzidos na mesma proporção prevista no art. 38-B desta Lei

Complementar."

Razões do veto

"O desconto previsto no artigo 38-B, que serviria de

paradigma para o benefício que o dispositivo pretende instituir, é voltado às

multas por descumprimento de obrigações acessórias, não sendo adequado

estendê-lo para os depósitos recursais, nos quais haveria prejuízo potencial

aos trabalhadores que lograssem êxito nas demandas trabalhistas judiciais. Além

disso, o tema não é matéria própria dessa lei complementar, destinada a regular

o tratamento tributário diferenciado para as microempresas e para as empresas

de pequeno porte."

Essas, Senhor Presidente, as razões que me levaram a vetar

os dispositivos acima mencionados do projeto em causa, as quais ora submeto à

elevada apreciação dos Senhores Membros do Congresso Nacional.